Шаг 1. Настройка учетной политики

Переоценку необходимо делать, если оценка товаров в розницу осуществляется по продажной стоимости. В 1С 8.3 это необходимо зафиксировать в учетной политики организации:

Для оформления переоценки в 1С 8.3, необходимо выполнить следующие действия:

- С помощью установить новые цены на товар;

- Документом Переоценка товаров в розницу отразить в учете изменение цен.

Рассмотрим пошаговую инструкцию переоценки розничных товаров в 1С 8.3 на примере.

Пример. На 30.06.2016г. в ООО «Успех» на розничном складе «Склад Магазин №» числится следующий товар. В связи с повышение закупочных цен, принято решение увеличить цены реализации с 12.07.2016г. на 30%:

Будем рассматривать изменение цен на примере номенклатуры Фломастеры. Как видно из оборотно-сальдовой ведомости по счету 41.11 на 30.06.2016г. на складе числится 150 фломастеров на сумму 4 500 руб. Цена реализации одного фломастера 4 500/150 = 30 руб.

Цену продажи так же можно посмотреть в карточке номенклатуры по кнопке Цена, указав дату на которую необходимо посмотреть установленную цену. Как видим, в карточке цена реализации Розничная на 30.06.2016г. так же равна 30 руб.:

Шаг 2. Установка новых цен реализации

В 1С 8.3 документ Установка цен номенклатуры находится раздел Склад→ Цены → Установка цен номенклатуры:

Оформим документ Установка цен номенклатуры в 1С 8.3.Дата документа 12.07.2016г., так как новые цены должны начать действовать с 12.07.2016г. Для заполнения табличной части документа можно воспользоваться любым доступным вариантом: Добавить, Подбор или Заполнить. Воспользуемся кнопкой Заполнить и выберем Заполнить по ценам номенклатуры:

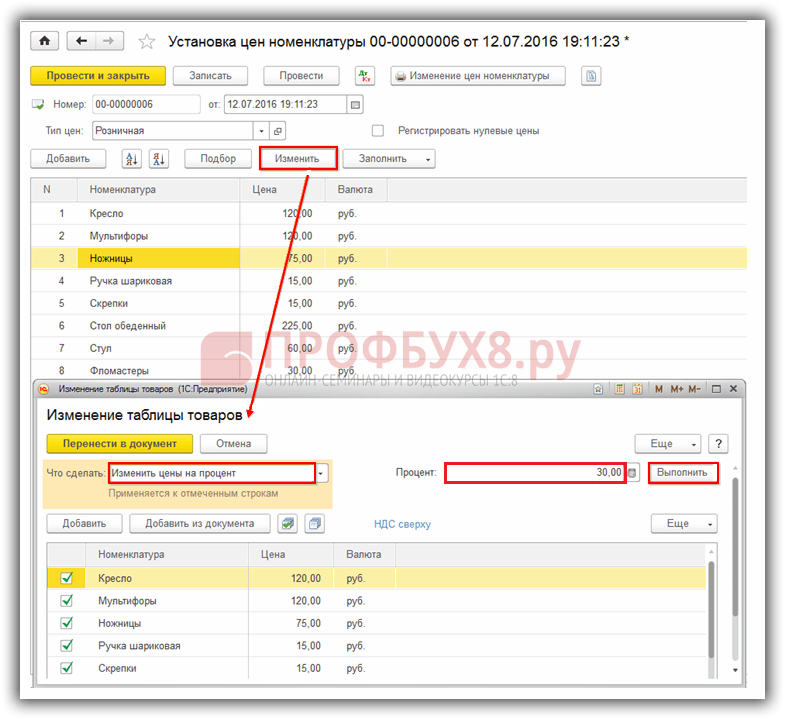

При таком варианте в табличную часть попадет номенклатура, у которой установлена розничная цена. Для изменения цен в 1С 8.3 воспользуемся кнопкой Изменить. В открывшемся окне указываем, что надо сделать. В нашем случае Изменить цены на процент. Далее указываем на какой процент – 30% и кнопка Выполнить:

В результате проведенных действий цены будут увеличены на 30%:

Нажимаем кнопку Перенести в документ и пересчитанные цены будут перенесены в табличную часть документа Установка цен номенклатуры. Проводим документ:

Давайте зайдем в карточку номенклатуры Фломастеры и проверим какая цена реализации на 12.07.2016г. Как видим, розничная цена равна 39 руб. Значит новая цена продажи будет действовать с 12.07.2016г.:

Шаг 3. Документ Переоценка товаров в рознице

Создаем новый документ в 1С 8.3: раздел Склад → Цены → Переоценка товаров в рознице:

В документе указываем:

- На какое число будем делать переоценку – 12.07.2016;

- На каком складе – Склад Магазин №2;

- Каким документом были установлены новые цены – Установка цен номенклатуры 00-00000006 от 12.07.2016г. 0:00:00.

Для заполнения табличной части воспользуемся кнопкой Заполнить и Заполнить по остаткам:

В документ перенесутся остатки номенклатуры с указанием старой и новой цены. Проводим документ:

Посмотрим проводки сформированные документом Переоценка товаров в розницу в 1С 8.3. Как видим, по дебету счета 41.11 отразилось увеличение цены продажи:

Давайте проанализируем оборотно-сальдовую ведомость по счету 41.11 на 12.07.2016г.:

Как видно из «оборотки», цена реализации одной шт. номенклатуры «Фломастеры» равна 5 850/150 = 39 руб. Значит, после выполненных действий в 1С 8.3 переоценка в учете отражена верно.

Если оценка товаров на предприятии ведется в ценах приобретения, то для отражения изменения цен в программе 1С 8.3 достаточно одного документа Установка цен номенклатуры:

Поставьте вашу оценку этой статье:

Летом товары портятся часто по причине неправильного хранения. Воздух нагревается настолько сильно, что возникают чрезвычайной ситуации, в результате холодильное оборудование, где находится предназначенное для реализации имущество, не справляется и выходит из строя.

Обнаружив порчу товара, фирме прежде всего необходимо его проинвентаризировать. Ведь при выявлении фактов порчи имущества, а также в случае чрезвычайных ситуаций, вызванных экстремальными условиями, инвентаризация обязательна. Это следует из пункта 2 статьи 12 Закона от 21 ноября 1996 г. № 129-ФЗ (далее — Закон № 129-ФЗ). Порядок ее проведения изложен в Методических указаниях по инвентаризации имущества и финансовых обязательств, которые утверждены приказом Минфина России от 13 июня 1995 г. № 49.

Необходимость проведения инвентаризации обусловлена, в частности, тем, что при учете товаров по продажным ценам бухгалтерия розничной торговой фирмы не имеет данные о наличии в точке торговли определенной продукции. Приняв решение о переоценке или списании конкретного товара организации необходимо определить его остаток.

Порядок инвентаризации и ее документальное оформление

Инвентаризацию товаров проводит постоянно действующая инвентаризационная комиссия, созданная приказом (постановлением, распоряжением) руководителя фирмы. Она проверяет фактическое наличие имущества при обязательном участии материально ответственных лиц. Комиссия в присутствии заведующего складом (кладовой) и других материально- ответственных лиц проверяет фактическое наличие товарно-материальных ценностей путем обязательного их пересчета, перевешивания или перемеривания.

Данные о фактическом наличии товарно-материальных ценностей в местах хранения и на всех этапах их движения по фирме заносят в инвентаризационную опись формы № ИНВ-3*. На ее основе составляют сличительную ведомость по форме № ИНВ-19*.

В сличительной ведомости отражают результаты инвентаризации ТМЦ, то есть расхождения между показателями по данным бухгалтерского учета и данными инвентаризационных описей. Ведомость учета результатов, выявленных ревизией (форма № ИНВ-26**) служит для обобщения результатов, выявленных инвентаризацией.

** Данная форма утверждена постановлением Госкомстата России от 27 марта 2000 г. № 26.

К сведению

Инвентаризацию не проводят, если факт порчи товара обнаружен до того момента, когда он еще не был принят к учету. При этом торговые организации оформляют акт по форме № ТОРГ-2 (в отношении отечественных товаров) или № ТОРГ-3 (в отношении импортных товаров). Данные формы утверждены постановлением Госкомстата России от 25 декабря 1998 г. № 132. В указанном акте фиксируют установленные при приемке ТМЦ расхождения по количеству и качеству по сравнению с данными сопроводительных документов поставщика. Такой документ является юридическим основанием для предъявления претензии поставщику, отправителю товара.

Уценка товара

Товар, который полностью или частично потерял свое первоначальное качество, можно продать. Для этого понижают его первоначально установленную цену, то есть проводят переоценку товара в сторону снижения цены. Общий порядок проведения уценки товаров изложен в разделе 9 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли (далее - Методические рекомендации). Они утверждены письмом Роскомторга от 10 июля 1996 г. № 1-794/32-5 и применяются в части не противоречащей нормативным актам, принятым позже.

Документы по уценке

Для оформления порчи товарно-материальных ценностей, подлежащих уценке, торговой фирме необходимо использовать акт формы № ТОРГ-15***. Его составляет и подписывает комиссия с участием представителя администрации фирмы, материально- ответственного лица или, при необходимости, представителя санитарного надзора. Членов комиссии назначает руководитель своим приказом. Он же утверждает названный акт.

*** Данная форма утверждена постановлением Госкомстата России от 25 декабря 1998 г. № 132.

Переоценку товаров и других товарно-материальных ценностей производят по распоряжению руководителя организации и оформляют актом (п. п. 9.28 и 9.29 Методических рекомендаций). Форма акта в Альбоме унифицированных форм первичной учетной документации по учету торговых операций, утвержденном постановлением Госкомстата России от 25 декабря 1998 г. № 132, нет. Поэтому фирма может самостоятельно разработать форму этого документа. При этом в ней, кроме обязательных реквизитов, которые указаны в пункте 2 статьи 9 Закона № 129-ФЗ, фирме следует предусмотреть:

- наименование переоцененных товаров;

- их отличительные признаки;

- количество товаров;

- старые и новые цены;

- причины уценки.

При разработке такого документа торговая организация может взять за основу форму № МХ-15 «Акт об уценке товарно-материальных ценностей», которая утверждена постановлением Госкомстата России от 9 августа 1999 г. № 66.

Отражение в налоговом учете

Может сложится такая ситуация, когда цены испорченных товаров с целью их дальнейшей реализации придется уменьшить более чем на 20 процентов.

Налоговые органы вправе проверять правильность применения цен по сделкам при их отклонении в пределах непродолжительного периода времени более чем на 20 процентов в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам). Об этом говорится в подпункте 4 пункта 2 статьи 40 Налогового кодекса. Однако пункт 3 этой статьи позволяет учитывать скидки, вызванные потерей качества или иных потребительских свойств товаров. Документом, который подтвердит, что фирма продает уцененный по причине порчи в жару товар, будет акт формы № ТОРГ-15.

В момент продажи уцененных товаров в результате превышения покупной цены над продажной, с учетом расходов, связанных с их реализацией, у фирмы образуется убыток. Его сумму она может учесть в целях налогообложения прибыли (п. 2 ст. 268 НК РФ). Убыток признается в порядке и на условиях, установленных статьей 283 Налогового кодекса (абз. 2 п. 8 ст. 274 НК РФ).

Сумму уценки товара фирма может включить и в состав внереализационных расходов на основании подпункта 6 пункта 2 статьи 265 Налогового кодекса, если товар ею был уценен вследствие чрезвычайной ситуации.

Выручку от реализации уцененных товаров за вычетом НДС для целей налогообложения прибыли фирма признает доходом: при методе начисления - на дату их реализации, при кассовом - на дату поступления оплаты от покупателя (встречается дважды по тексту) (п. 1 ст. 248, п. 1 ст. 249, п. 3 ст. 271, п. 2 ст. 273 НК РФ).

Исчисление НДС

Случаи, когда ранее правомерно принятый к вычету НДС подлежит восстановлению, указаны в статье 170 Налогового кодекса. Реализация товара по пониженной цене вследствие утраты качества не обязывает налогоплательщика делать это. Таким образом, реализация товара по цене ниже цены приобретения не является основанием для восстановления сумм НДС в бюджет. Аналогичный вывод приведен в постановлении ФАС Московского округа от 12 марта 2008 г. № КА-А40/1240-08.

При реализации ранее уцененного товара следует исчислить НДС. Основание - подпункт 1 пункта 1 статьи 146, пункт 4 статьи 166 Налогового кодекса.

Порядок проведения переоценки и отражение ее результатов в бухгалтерском учете зависят от того, по каким ценам фирма учитывает товар: по покупным или продажным. Товары по продажным ценам как правило, учитывают фирмы, торгующие в розницу. При этом они обособленно отражают торговые надбавки (абз. 2 п. 13 ПБУ 5/01).

ООО «Альфа» 1 марта 2011 года для реализации в розницу приобрела 100 флаконов шампуня, фактическая себестоимость единицы которого составила 30 руб., НДС - 5,4 руб. В бухгалтерском учете продажная цена единицы этого товара равна 70 руб. без НДС. Из-за неправильного хранения в жару качество шампуня снизилось, в связи с чем его рыночная цена упала и фирма 14 июля 2011 года произвела его уценку на всю сумму торговой наценки. Виновные лица не обнаружены. Все товары после снижения цены реализованы в розницу 1 августа 2011 года.

Бухгалтер ООО «Альфа» сделал следующие проводки:

Дебет 41 Кредит 60

3000 руб. (30 руб. х 100 шт.) - отражена фактическая себестоимость шампуня;

Дебет 19 Кредит 60

540 руб. - отражена сумма «входного» НДС;

Дебет 68 Кредит 19

540 руб. - принята к вычету сумма «входного» НДС;

Дебет 41 Кредит 42

4000 руб. [(70 руб. - 30 руб.) х 100 шт.] - отражена сумма торговой наценки на шампунь;

Дебет 41 Кредит 42

- (4000) - сторнирована торговая наценка, приходящаяся на испорченный товар;

Дебет 62 Кредит 90-1

3000 руб. - признана выручка от реализации шампуня в розницу;

Дебет 90-2 Кредит 41

3000 руб. - списана продажная стоимость реализованного шампуня;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

457,63 руб. [(30 руб. / 118 х 18) х 100 шт.] - исчислен НДС с выручки от реализации шампуня;

Дебет 99 Кредит 90-9

457,63 руб. (3000 руб. - 3000 руб. - 457,63 руб.) - отражен финансовый результат от продажи шампуня.

Создание резерва под снижение стоимости товара

Не реализованные товары, которые полностью или частично потеряли свое первоначальное качество отражают в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей. Таково требование пункта 25 ПБУ 5/01.

В налоговом учете резервы под снижение стоимости товаров не создают.

Списание товара

Испорченный товар, который не подлежит дальнейшей реализации, списывают с учета. Списание товарных потерь производят на основании акта формы № ТОРГ-16****

**** Данная форма утверждена постановлением Госкомстата России от 25 декабря 1998 г. № 132.

Отражение в налоговом учете

Для целей налогообложения прибыли потери от порчи при хранении и транспортировке материально-производственных запасов в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ, приравнивают к материальным расходам (подп. 2 п. 7 ст. 254 НК РФ).

Обратите внимание

Порядку утверждения норм естественной убыли при хранении и транспортировке материально-производственных запасов посвящено постановление Правительства РФ от 12 ноября 2002 г. № 814 (далее - Постановление № 814).

На основании пункта 1 этого постановления нормы естественной убыли, применяемые для определения допустимой величины безвозвратных потерь от недостачи и (или) порчи материально-производственных запасов, разрабатываются с учетом технологических условий их хранения и транспортировки, климатического и сезонного факторов, влияющих на их естественную убыль, и подлежат пересмотру по мере необходимости, но не реже одного раза в пять лет.

Нормы естественной убыли разрабатывают соответствующие министерства для различных видов товаров, продукции. Так, нормы естественной убыли продовольственных товаров в сфере торговли и общественного питания при хранении и транспортировке материально-производственных запасов разрабатывает и утверждает Министерство промышленности и торговли Российской Федерации (п. 2 Постановления № 814). В настоящее время нормы естественной убыли продовольственных товаров в сфере торговли и общественного питания утверждены приказом Минэкономразвития России от 7 сентября 2007 г. № 304.

Применение самостоятельно разработанных норм естественной убыли в целях налогообложения прибыли не предусмотрено, ведь это противоречит пункту 2 Постановления № 814. Аналогичные разъяснения приведены, в частности, в письмах Минфина России от 21 июля 2010 г. № 03-03-06/1/471 и УФНС РФ по г. Москве от 17 ноября 2008 г. № 19-12/106707

Потери от порчи сверх норм естественной убыли учитывают в зависимости от того, установлено виновное лицо или нет.

Допустим, лица, виновные в порче товара, не установлены, или суд отказал во взыскании суммы причиненного ущерба с них. В этом случае потери от порчи, как экономически неоправданные затраты, следует учесть в составе расходов, не уменьшающих налогооблагаемую прибыль, на основании пункта 49 статьи 270 НК РФ.

Если виновное лицо установлено, то суммы возмещения ущерба, которые оно признало или должно уплатить на основании вступившего в законную силу решения суда, отражают в составе внереализационных доходов (п. 3 ст. 250 НК РФ). Доход признают при методе начисления - в момент признания виновным лицом обязанности возместить ущерб или в момент вступления в силу решения суда (подп. 4 п. 4 ст. 271 НК РФ), при кассовом методе - в момент возмещения ущерба виновным лицом (п. 2 ст. 273 НК РФ). (об этом писали выше)

Отметим, что виновное лицо должно нести полную материальную ответственность на основании статьи 243 Трудового кодекса. Размер ущерба, причиненного работодателю при порче имущества, определяют по фактическим потерям, которые устанавливают исходя из рыночных цен, действующих в данной местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества (ст. 246 ТК РФ).

Сумму порчи товара при наличии виновного лица можно включить в состав прочих внереализационных расходов в полном размере на основании подпункта 20 пункта 1 статьи 265 Налогового кодекса. При этом потери от порчи во исполнение требований пункта 1 статьи 252 Налогового кодекса должны быть обоснованы и документально подтверждены, например, сличительной ведомостью, объяснительной запиской работника. Аналогичные разъяснения приведены в письме Минфина России от 17 апреля 2007 г. № 03-03-06/1/245.

Если летняя жара привела к возникновению чрезвычайной ситуации, то потери от порчи товара можно в полной сумме учесть в составе внереализационных расходов на основании подпункта 6 пункта 2 статьи 265 НК РФ.

К сведению

Чрезвычайная ситуация - это обстановка на определенной территории, сложившаяся в результате аварии, опасного природного явления, катастрофы, стихийного или иного бедствия, которые могут повлечь или повлекли за собой человеческие жертвы, ущерб здоровью людей или окружающей среде, значительные материальные потери и нарушение условий жизнедеятельности людей (п. 1 ст. 11 НК РФ, ст. 1 Закона от 21 декабря 1994 г. № 68-ФЗ).

Обоснованность убытков, полностью включенных во внереализационные расходы, должна быть документально подтверждена, например, справкой из гидрометеобюро, которая должна содержать информацию о том, что в результате сильной летней жары именно в конкретном месте нахождения товарно-материальных ценностей произошло стихийное бедствие, и указание на конкретный ущерб, причиненный высокой температурой (см. постановления ФАС Северо-Кавказского округа от 25 сентября 2009 г. по делу № А32-48446/2004-12/930-2008-56/32-58/385, ФАС Северо-Западного округа от 21 декабря 2009 г. по делу № А42-5562/2008, от 11 декабря 2006 г. по делу № А56-13533/2005 и ФАС Уральского округа от 20 октября 2009 г. № Ф09-7662/09-С3.

При методе начисления и при кассовом методе потери от порчи товаров включают в состав расходов в момент оформления факта порчи. При этом если фирма применяет кассовый метод, потери учитывают при условии, если испорченные товары оплачены (п. 1 ст. 272 и п. 3 ст. 273 НК РФ).

«Восстановленный» НДС

Суммы «входного» НДС на основании счетов-фактур поставщиков подлежат вычетам в отношении товаров, которые приобретены для осуществления операций, признаваемых объектами налогообложения (подп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ). Операции по выбытию товаров по причинам, не связанным с реализацией или безвозмездной передачей, объектом налогообложения НДС не являются (ст. 39 и 146 НК РФ). Значит суммы НДС по товарам, использованным при осуществлении таких операций вычетам не подлежат. При списании стоимости товаров в качестве расходов в виде потерь от порчи суммы «входного» НДС по ним, ранее принятые к вычету, подлежат восстановлению. Аналогичные разъяснения Минфин России привел в письме от 4 июля 2011 г. 03-03-06/1/387.

Восстановить НДС к уплате в бюджет необходимо в том налоговом периоде, в котором товары стали использоваться для операций, не признаваемых объектом налогообложения НДС (абз. 4 подп. 2 п. 3 ст. 170 НК РФ).

В налоговом учете суммы НДС, восстановленные в связи с осуществлением операций, не подлежащих налогообложению НДС, в общем случае включают в состав прочих расходов, связанных с производством и реализацией (подп. 1 п. 2, подп. 2 п. 3 ст. 170, п. 1 ст. 264 НК РФ). Однако если расход в виде стоимости испорченных ценностей не учитывается в целях налогообложения прибыли, то и сумма НДС, восстановленная в результате списания этих ценностей, также не учитывается в целях налогообложения на основании пункта 49 статьи 270 НК РФ.

Отражение в бухгалтерском учете

Для обобщения информации о суммах потерь от порчи товаров, выявленных в процессе их хранения и продажи, независимо от того, подлежат они отнесению на счета учета затрат на производство (расходов на продажу) или виновных лиц, предназначен счет 94 «Недостачи и потери от порчи ценностей». Данный счет применяется для отражения стоимости испорченных товаров, которые не могут быть в дальнейшем проданы или использованы.

Выявленную при инвентаризации сумму порчи товара в пределах норм естественной убыли относят на издержки производства или обращения, сверх норм - на счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от порчи товара списывают на финансовые результаты фирмы. Основание - подпункт «б» пункта 3 статьи 12 Закона № 129-ФЗ, пункт 5.1 Методических указаний, утвержденных приказом Минфина России от 13 июня 1995 № 49.

ООО «Сигма» торгует в розницу различными фруктами. В июле 2011 года была обнаружена порча бананов по причине нарушения температурного режима хранения фруктов в торговом зале заведующей торговым отделом Ивановой И.И., которая является материально-ответственным лицом. Комиссия установила, что полностью испорчено и подлежит списанию 7 кг груш, о чем был составлен акт по форме ТОРГ-16. Розничная цена груш составляет 30 руб. за 1 кг, в том числе торговая надбавка - 10 руб. НДС, подлежащий восстановлению, равен 12,6 руб.

Приказом Минэкономразвития России от 7 сентября 2007 г. № 304 утверждены нормы естественной убыли свежих бананов при хранении и дозревании. Эти нормы применяются складами плодоовощных баз с искусственным охлаждением, а также хранилищами. ООО «Сигма» к таким организациям не относится. Поэтому руководителем фирмы было решено всю сумму порчи товара удержать из заработной платы Ивановой И.И. ежемесячно по 20 % (ст. 138 ТК РФ).

В бухгалтерском учете ООО «Сигма» были сделаны следующие записи:

В июле 2011 года

Дебет 94 Кредит 41

– 210 руб. (30 руб. х 7 кг) -отражена стоимость испорченных бананов;

Дебет 94 Кредит 42

-(70 руб.) (10 руб. х 7 кг) - сторнирована торговая наценка, приходящаяся на испорченный товар;

Дебет 19 Кредит 68

12,6 руб - восстановлен к уплате в бюджет НДС;

Дебет 91-2 Кредит 19

12,6 руб. - восстановленная сумма НДС отнесена к прочим расходам;

Дебет 73 Кредит 94

210 руб. - отнесена на виновное лицо сумма потерь от порчи бананов;

Дебет 42 Кредит 98-4

70 руб. (10 руб. х 7 кг) - отражена в составе доходов будущих периодов сумма торговой надбавки, приходящейся на испорченный товар;

Дебет 70 Кредит 73

42 руб. (210 руб. х 20%) - отражено удержание 20% суммы ущерба из заработной платы виновного лица;

Дебет 98-4 Кредит 91-1

14 руб (70 руб. х 20%) - включена в состав прочих доходов часть суммы торговой надбавки, которая возмещена виновным лицом;

В августе, сентябре, октябре и ноябре 2011 года

Дебет 70 Кредит 73

42 руб. (210 руб. х 20%) - отражено удержание суммы ущерба из заработной платы виновного лица;

Дебет 98-4 Кредит 91-1

14 руб (70 руб. х 20%) - включена в состав прочих доходов часть суммы торговой надбавки, которая возмещена виновным лицом.

В.А. Петрова, налоговый консультант

Снижать цену на товар приходится по разным причинам, цель же одна – скорейшая его реализация. Процедура уценки должна правильно проводиться и корректно отражаться в учетных документах.

Рассмотрим законодательную базу снижения цены на реализуемый товар, некоторые организационные особенности, а также нюансы отражения этого процесса в бухучете.

Что представляет собой уценка

Уценкой принято называть снижение покупной цены на товар, который поступил или какое-то время находится на реализации с целью способствования его сбыту.

Такую процедуру целесообразно проводить при наличии одного или нескольких факторов:

- товар не пользуется особым спросом;

- продукция залежалась на складе или на полках магазина;

- изделие поступило в продажу с повреждением (самого предмета или его упаковки);

- потерян товарный вид;

- частично утрачены потребительские свойства;

- моральное устаревание предмета продажи;

- рыночные колебания, повлиявшие на спрос и др.

Выгоду от уценки получают обе стороны:

- покупатель получает возможность затратить меньше средств на покупку;

- продавец реализует товар, увеличивая тем самым свой оборот.

Что говорит об уценке Закон

Жестко принятых норм уценивания товара нет. Важно, чтобы Положение об уценке, принятое в конкретной торговой организации, не противоречило нормам бухгалтерского учета и соответствующим правительственным требованиям:

- Федерального Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете»;

- Приказу Министерства финансов РФ от 29.07.1998 № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»;

- Плану бухгалтерского учета, в частности, содержанию счета «Запасы»;

- Приказу Минфина России от 13 июня 1995 г. № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»;

- Письмам Госкомстата, утверждающим формы документов при проведении инвентаризации;

- Письму Роскомторга от 10 июля 1996 г. № 1-794/32-5, утвердившему Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли.

Как происходит процедура уценки

Шаг 1 – решение. Вначале руководство организации принимает решение о снижении реализационной цены на товар. Это может быть сделано в результате анализа обновления ассортимента и изучения экономических отчетов, а также вследствие обращений руководителей структурных подразделений, которые хотят исправить сложившуюся ситуацию.

Шаг 2 – инвентаризация. Обнаружив товар, который более нельзя продавать по действующей цене, руководство должно его проинвентаризировать. Это необходимо сделать не только по требованиям Закона, обязующего проводить инвентаризацию в случае порчи товара (п. 2 ст. 12 ФЗ № 129). Инвентаризация обязательно нужна в розничной торговле, поскольку бухгалтерия не всегда может знать, сколько и какого товара осталось в той или иной торговой точке. Инвентаризация проходит по общим правилам:

- создание или активизация постоянной инвентаризационной комиссии (на основании приказа руководителя);

- проверка фактического наличия товаров (принимают участие материально ответственные лица);

- учет количества и состояния товаров;

- занесение полученной информации в инвентаризационную опись ();

- составление сличительной ведомости (), где будут данные о всех выявленных расхождениях с показателями бухучета;

- подведение итогов инвентаризации – оформление ведомости учета () и .

Шаг 3 – уценка или списание. Если товар полностью потерял свою ценность, он подлежит списанию. Если продать его еще можно, нужно произвести переоценку в сторону снижения цены. Для этого производятся следующие действия: руководитель издает распоряжение о переоценке, и на его основе составляется акт переоценки (форма может быть разработана организацией самостоятельно), в который обязательно должны входить:

- названия и артикулы товаров, подвергающихся уценке;

- признаки, определяющие эти товары;

- количество по данным инвентаризации (в принятых единицах измерения);

- обе цены – старая и установленная;

- причины, по которым произведена уценка.

Уценка в бухучете

Отражать новые цены на товар в бухгалтерском учете можно по-разному: все зависит от метода оценки товаров, принятого в политике конкретной торговой точки.

Учет товаров по ценам их приобретения (покупным)

Этот способ учета применяется как розничными торговыми точками, так и оптовыми организациями.

- Если цена товара снижена на сумму в пределах торговой наценки , отражать это в бухучете вообще не требуется.

НАПРИМЕР. Магазин «Все для дома» закупил 10 партию скатертей (25 шт.) по цене 200 руб. за шт., выставив их в продажу по 350 руб. (с НДС). Было продано 20 скатертей по этой цене, остальные залежались в магазине. По итогам инвентаризации было принято решение уценить скатерти, поставив на них ценник 300 руб. Было продано еще 3 скатерти. Что должен записать в проводках бухгалтер магазина? Записи будут различными по времени.

- дебет 90, субсчет «Себестоимость продаж», кредит 41 – 4 000 руб. (200 руб. х 20 шт.) – списание себестоимости реализованных скатертей;

- дебет 90 субсчет «Себестоимость продаж», кредит 41 – 600 руб. (200 руб. х 3 шт.) – списание покупной стоимости реализованных скатертей;

- дебет 90 субсчет «НДС», кредит 68 субсчет «Расчеты по НДС» – начисление НДС по проданным товарам.

ВНИМАНИЕ! Данный резерв создается под каждую единицу товарных запасов по бухучету.

Потом суммы из резерва списываются по мере продажи товаров: дебет 14, кредит 91 «Прочие расходы».

Товары, учитываемые по продажным ценам

По цене продажи товары учитываются, как правило, при торговле в розницу, отдельно выделяя торговые надбавки.

- Если сумма уценки укладывается в лимит надбавки , бухгалтер должен сделать сторнирующую проводку: дебет 41, корреспонденция с кредитом счета 42 «Торговая наценка».

НАПРИМЕР. Возьмем за основу предыдущий пример с магазином «Все для дома» и уцененными скатертями, изменив условия учета: пусть в магазине учет ведется по продажным, а не покупным ценам. В этом случае бухгалтерские проводки будут иметь следующий вид.

В месяце поставки партии скатертей:

- дебет 41, кредит 60 – 5 000 руб. (25 шт. х 200 руб.) – оприходование партии скатертей;

- дебет 41, кредит 42 – 3 750 руб. ((350 руб./шт. – 200 руб./шт) х 25 шт.) – отражение торговой наценки на купленную партию скатертей;

- дебет 50, кредит 90, субсчет «Выручка» – 7 000 руб. (350 руб. х 20 шт.) – выручка от продажи скатертей;

- дебет 90, субсчет «Себестоимость продаж», кредит 41 – 7 000 руб. – списание скатертей по продажной стоимости;

- дебет 90 субсчет «Себестоимость продаж», кредит 42 – 3000 руб. ((350 руб. /шт. – 200 руб./шт.) х 20 шт.) – сторнирована торговая наценка по реализованным скатертям;

- дебет 90 субсчет «НДС», кредит 68 субсчет «Расчеты по НДС» – начисление НДС по проданным товарам.

В месяце продажи уцененных скатертей:

- дебет 41, кредит 42 – 1000 руб. (350 руб./шт. – 300 руб./шт.) х 20 шт.) – сторнирована торговая наценка на оставшиеся для реализации уцененные скатерти;

- дебет 50, кредит 90, субсчет «Выручка» – 900 руб. (300 руб. х 3 шт.) – отражение выручки от продажи скатертей по новой цене;

- дебет 90 субсчет «Себестоимость продаж», кредит 41 – 900 руб. (200 руб. х 3 шт.) – списание продажной стоимости реализованных скатертей;

- дебет 90 субсчет «Себестоимость продаж», кредит 42 – 300 руб. ((300 руб./шт. – 200 руб./шт.) х 3 шт.) – уменьшена (сторнирована торговая наценка на проданные уцененные скатерти.

- дебет 90 субсчет «НДС», кредит 68 субсчет «Расчеты по НДС» – начисление НДС по проданным товарам.

ИТОГ. Если товары, хоть и были уценены, оказались проданы выше себестоимости, организация получает прибыль. Если уценка оказалась больше себестоимости, продажа получилась в убыток. Оба финансовых результат признаются в налоговом учет по итогам отчетного периода (п. 2 ст. 268 НК РФ).

ВАЖНО! Если отклонение цен превышает пятую часть от принятых на рынке, то при контроле могут быть доначислены дополнительные суммы налогов.

Порядок оформления:

1. Установка новых розничных цен

Для установки конкретной цены элементу номенклатуры с привязкой к определенному типу цен, используется документ "Установка цен номенклатуры" . Не допускается устанавливать несколько значений цены одного типа для номенклатуры в пределах одного дня.

Создание документа "Установка цен номенклатуры" (рис. 1):

- Вызовите из меню: Склад - Цены - Установка цен номенклатуры .

- Нажмите кнопку Создать .

Заполнение документа "Установка цен номенклатуры", новый тип цены "Розничная" (рис. 2):

- В поле от укажите дату документа. С этой даты будут действовать цены, указанные в документе, до тех пор, пока аналогичным документом не будут установлены новые.

- В поле Тип цен укажите тип цен "Розничная", который задается для номенклатуры, указанной в табличной части.

- Нажмите кнопку Заполнить - Заполнить по ценам номенклатуры , табличная часть будет заполнена элементами номенклатуры, которым присвоен тип цен "Розничная".

- Оставьте в табличной части только те товары, по которым предоставляется скидка (рис. 3).

Выполнение обработки для группового изменения цен в документе "Установка цен номенклатуры" (рис. 3):

В нашем примере предоставляется скидка 30% от ранее установленной розничной цены. Установим новые цены с помощью обработки.

- Выберите вид обработки. В нашем случае выбираем "Изменить цены на процент ".

- Установите процент изменения цен от типа цен "Розничная ". В нашем примере - 30%.

- Нажмите на кнопку Выполнить один раз. Цены изменятся автоматически по каждому виду номенклатуры, указанной в табличной части.

- Кнопка Перенести в документ .

Цены устанавливаются в документе "Установка цен номенклатуры". Новый тип цен "Розничная" со скидкой 30% установлен. Цены необходимо проверить и нажать кнопку Провести и закрыть (рис. 4).

Проверим измененную розничную цену, установленную для конкретного вида номенклатуры на определенную дату (рис. 5):

- Вызов из меню: Справочники - Товары и услуги - Номенклатура .

- В справочнике Номенклатура откройте элемент, по которому необходимо просмотреть цены.

- Выберите подчиненный справочник Цены номенклатуры .

- В поле Получить/установить цены на дату выберите дату, на которую необходимо получить информацию о ценах.

- В табличной части появятся цены, установленные для данного вида номенклатуры. В столбце "Документ" указывается документ, которым установлена данная цена.

2. Переоценка товаров.

В связи с предоставлением скидки 30% на розничные товары необходимо изменить продажную цену, по которой учитываются розничные товары на счете 41.11. Для выполнения операции "Переоценка розничных товаров" необходимо создать документ "Переоценка товаров в рознице". В результате проведения этого документа будут сформированы соответствующие проводки.

Прежде чем переоценивать товары, можно посмотреть по какой цене учитываются товары в учете на счете 41.11 "Товары в розничной торговле (в АТТ по продажной стоимости)". Для этого можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 41 (в нашем случае - по субсчету 41.11 ).

Для этого выполните следующее (рис. 6):

- Вызовите из меню: Отчеты - Стандартные отчеты - Оборотно-сальдовая ведомость по счету .

- В полях Период выберите период, за который формируется отчет.

- В поле Счет выберите счет 41.11.

- Нажмите кнопку Сформировать .

В оборотно-сальдовой ведомости по дебету счета 41.11 "Товары в розничной торговле (в АТТ по продажной стоимости)" числится остаток в размере 27 000,00 руб. по товару "Чехол для телефона" (количество 30 штук). Продажная стоимость единицы товара (до переоценки) составляет 27 000,00 / 30 = 900,00 руб.

Создание документа "Переоценка товаров в рознице" (рис. 7):

- Вызовите меню: Склад - Цены - Переоценка товаров в рознице .

- Нажмите кнопку Создать .

Заполнение документа "Переоценка товаров в рознице" (рис. 8-9):

- В поле от укажите дату переоценки розничных товаров.

- В поле Склад выберите из справочника "Склады (места хранения)" склад, на котором будет осуществляться переоценка розничных товаров.

- В поле Документ установки цен выберите документ, которым было произведено изменение типа цен "Розничная".

- По остаткам , табличная часть будет заполнена остатками товаров на указанном складе, с учетом действующих цен и переоценки.

- Проверьте заполнение полей, как показано на рис. 9.

Результат проведения документа "Переоценка товаров в рознице" (рис. 10):

Для проведения документа нажмите кнопку Провести , для просмотра проводок нажмите кнопку Показать проводки и другие движения документа.

Для проверки стоимости розничных товаров после переоценки, можно сформировать Оборотно-сальдовую ведомость по счету 41.11 "Товары в розничной торговле (в АТТ по продажной стоимости)" (рис. 11).

В преддверии новогодних и рождественских распродаж кажется полезным напомнить нашим читателям о том, как в бухгалтерском учете следует отразить результаты переоценки товаров. И хотя для распродаж актуально снижение цен, для полноты картины в статье рассматриваются все случаи изменения цены. Также существуют особенности отражения в бухгалтерском балансе уцененных, но не проданных до конца года товаров. О том, как грамотно отразить в учете все эти операции, читайте в статье В.В. Патрова, д.э.н., профессора (Санкт-Петербургский государственный университет).

Переоценка товаров может проводиться по разным причинам: в связи с изменением спроса на товары, с сезонной распродажей, с приближением окончания срока реализации, с потерей первоначальных качеств и т. п.

Переоценка может быть в сторону снижения цен (уценка) и в сторону их повышения (дооценка). Во всех случаях изменения цены должен быть соответствующий документ на переоценку товаров (приказ, распоряжение и т. п.) за подписью руководителя организации.

Порядок проведения переоценки и отражение в учете ее результатов зависят от того, по каким ценам учитываются товары.

Если товары учитываются по стоимости приобретения

В данном случае порядок уценки товаров зависит от величины снижения цен на товары.

Здесь возможны два варианта - когда новая цена больше либо равна стоимости приобретения товара и когда меньше.

В первом варианте процедура переоценки заключается в замене ценников на товарах. При этом в бухгалтерском учете никакие записи не делаются. Точно также поступают и во втором варианте, если переоцененные товары будут проданы до конца отчетного года.

Если переоцененные товары к концу отчетного года проданы не будут, то необходимо поступать согласно пункту 25 ПБУ 5/01 "Учет материально-производственных запасов". В этом пункте сказано, что товары, "которые морально устарели, полностью или частично потеряли свое первоначальное качество, либо текущая рыночная стоимость, стоимость продаж которых снизилась, отражается в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей" . Кредитовать счет 41 "Товары" на разницу между стоимостью приобретения и новой ценой нельзя, так как согласно пункту 12 ПБУ 5/01 "фактическая себестоимость материально-производственных запасов, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, предусмотренных законодательством Российской федерации".

Сумма резерва (Р) определяется по формуле:

Р = СП - НЦ

На сумму резерва делается запись:

Дебет 91 Кредит 14

Такая же проводка составляется в случае дальнейшего снижения рыночной цены на данный товар (на сумму дальнейшего снижения).

В бухгалтерском балансе на конец отчетного года остаток товаров показывается как разность сальдо счетов 41 и 14.

В дальнейшем по мере выбытия товаров (продажа, порча, недостача и т. п.), по которым был образован резерв, он списывается проводкой:

Дебет 14 Кредит 91

Аналогичная запись делается при дальнейшем повышении рыночной стоимости товаров (на сумму повышения).

Создание вышеуказанного резерва преследует цель показа в бухгалтерском балансе реальной (не завышенной) оценки товаров. И хотя ПБУ 5/01 предписывает создавать резерв только по товарам, оставшимся на конец года, мы считаем, что это необходимо делать на любую отчетную дату.

В противном случае в промежуточных бухгалтерских балансах искажаются величины указанных в них остатков товаров.

Процедура дооценки товаров при учете их по стоимости приобретения заключается в замене ценников на товарах.

Если товары учитываются по продажным ценам

В данном случае каждый факт переоценки товаров оформляется соответствующим документом. В альбоме новых унифицированных форм первичной учетной документации по учету торговых операций, утвержденных постановлением Госкомстата России от 25.12.1998 № 132, формы этого документа нет. Поэтому торговые организации имеют право самостоятельно разработать форму такого документа, в котором кроме обязательных реквизитов, предусмотренных пунктом 2 статьи 9 Закона от 21.11.1996 № 129-ФЗ "О бухгалтерском учете" (далее - Закон о бухгалтерском учете), по нашему мнению, должно быть указано наименование переоцененных товаров, их отличительные признаки, количество товаров, старые и новые цены, стоимость товаров в старых и новых ценах, сумма уценки или дооценки.

Количество переоцененных товаров определяется по-разному в зависимости от применяемой схемы учета:

а) при натурально-стоимостной схеме - по данным аналитического учета счета 41;

б) при стоимостной схеме учета - по данным инвентаризации.

При первом варианте (новая цена больше либо равна цене приобретения) рассчитывается сумма уценки товаров (У) по формуле:Порядок отражения в учете уценки товаров также зависит от величины снижения цен на товары. При этом также возможны два вышеуказанных варианта - когда новая цена больше либо равна стоимости приобретения товара и когда меньше.

У = СЦ - НЦ

На сумму уценки товаров делается запись:

Дебет 42 Кредит 41

При варианте, когда новая цена меньше стоимости приобретения, составляются две проводки:

Дебет 42 Кредит 41 - на сумму торговой наценки по данному товару.

В данном случае сумма торговой наценки (ТН) рассчитывается по формуле:

ТН = СЦ - СП

Дебет 91 Кредит 41 - на разницу между стоимостью приобретения товаров и их новой ценой.Эта запись вступает в противоречие с пунктом 12 ПБУ 5/01, в котором сказано, что фактическая себестоимость товаров, в которой они приняты к бухгалтерскому учету, не подлежит изменению.

Однако, при учете товаров по продажным ценам сальдо счета 41 всегда должно соответствовать стоимости остатка товаров по продажным ценам, а это соответствие может быть только при наличии вышеуказанной записи.

Юридическим обоснованием нашего мнения является пункт 4 статьи 13 Закона о бухгалтерском учете, в котором сказано, что если действующие правила бухгалтерского учета не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации, бухгалтер может не применять эти правила с соответствующим обоснованием.

Данная методика отражения в учете уценки товаров должна быть закреплена в учетной политике, а о фактах ее практического использования следует сообщить в пояснительной записке к годовой бухгалтерской отчетности.

Процедура дооценки товаров при учете их по продажным ценам также заключается в замене ценников на товарах.

Однако сумма дооценки отражается в бухгалтерском учете записью:

Дебет 41 Кредит 42